Olá, pessoal. Tudo bem?

O CDI, como referência de taxa de juros, começou sua série histórica em 06/03/1986. Lá se vão 34 anos e logo passou a ser benchmark para avaliar se um fundo era bom ou ruim. Tornou-se padrão de mercado “vender” rentabilidades atreladas ao CDI como referência de qualidade.

Ao longo destes anos, o CDI foi uma montanha russa. Chegamos a ver taxa máxima de 1.276,0% ao ano, em fevereiro de 1990, e taxa mínima de 1,9% ao ano, em agosto de 2020.

O CDI na história do Brasil

Ao longo da história, o Brasil sempre teve juros altos, principalmente nos períodos de hiperinflação. Há um conceito muito importante que mexe com a dinâmica dos investimentos: juros reais. É a diferença entre juros nominais, por exemplo o CDI, e a inflação.

O Brasil sempre se viu obrigado a ter juros nominais muito superiores à inflação. Juros nominais altos eram uma forma de:

● Financiar a dívida pública

● Atenuar os efeitos do dragão da inflação sobre o poder de compra da moeda

● “Atrair” investidores dispostos a comprar papéis do Governo.

Plano Real

Essa dinâmica começou a mudar em 1994 com o Plano Real, que finalmente conseguiu reverter a dinâmica da hiperinflação e permitiu, pela primeira vez, desde a criação do CDI, ter juros abaixo de 10% ao ano. Um feito e tanto para um país que vivia há décadas com inflação nas alturas.

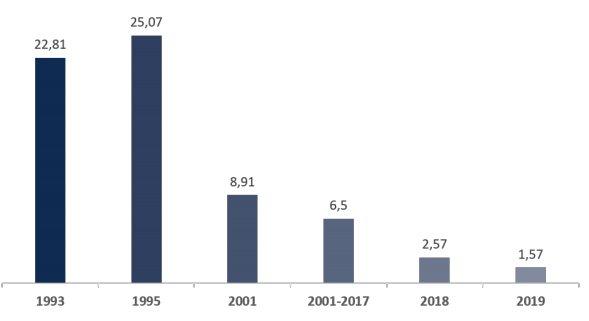

Em 1993, o Brasil encerrou o ano com inflação de 2.477% (dois mil, quatrocentos e setenta e sete por cento) e CDI de 3.065% (três mil e sessenta a cinco por cento). É bom escrever por extenso os números porque são, realmente, impressionantes. Nesse mesmo 1993, o juro real foi de 22,81%.

Em 1995, um ano após o Plano Real, a inflação foi de 22,41% e o CDI foi de 53,09%. Uma derrubada impressionante tanto na inflação como no juro nominal, mas o juro real ainda seguiu alto (25,07%). Apenas em 2001, o juro real ficou abaixo de 10%, encerrando o ano em 8,91%. Entre 2001 e 2017, o juro real foi, em média, de 6,5% ao ano. Um padrão alto que justificava ter o CDI como referência de rentabilidade para os investimentos em renda fixa.

No entanto, a partir de 2018, a realidade de juros reais elevados mudou. De lá para cá, os parâmetros de juros reais mudaram de patamar. Em 2018, os juros reais foram de 2,57% e, em 2019, de 1,57%. Com essa mudança estrutural, o CDI deixou de ser a principal referência de benchmark para investimentos em renda fixa. No gráfico a seguir, percebemos a mudança clara dos juros reais nos últimos 27 anos.

Um novo indicador

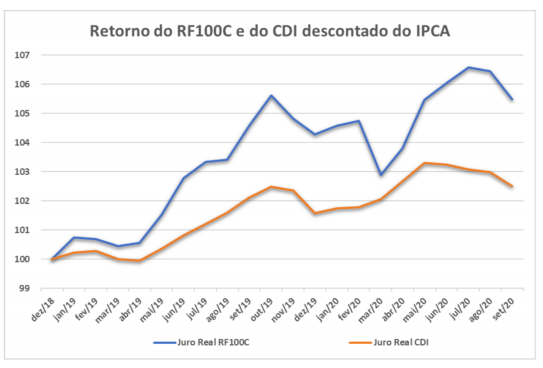

Vejamos um exemplo prático com o Fundo Unimed RF100C, para demonstrar o impacto de mudar o foco do CDI para outro indicador de renda fixa. O RF100C tem como sua referência (benchmark) o IMA Geral Ex-C, um índice elaborado pela Anbima, (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais) que mede a variação de preços de todos os títulos que compõem a dívida pública (exceto papéis indexados ao IGPM). Um índice que demonstra de forma mais abrangente o mercado de renda fixa brasileiro e, portanto, não tem a “ancoragem” apenas no CDI. O gráfico abaixo demonstra a evolução dos juros reais para o RF100C e o CDI. O cálculo do juro real é descontar da variação do RF100C e do CDI, a variação do IPCA. A partir do valor 100, em dezembro de 2018, mede-se a variação acumulada até setembro de 2020. É possível ver que o CDI, descontado do IPCA, chegou a ficar abaixo de 100, ou seja, o CDI apresentou juro real negativo. Em outros termos é dizer que o CDI “não pagou” a inflação que, monetariamente falando, fez o dinheiro perder valor no tempo.

Os juros reais do RF100C e do CDI, em termos anualizados no período de dezembro de 2018 a setembro de 2020, é de 3,10% ao ano e 1,42% ao ano, respectivamente. Ou seja, o RF100C apresentou um juro real mais que o dobro do CDI no período. É importante observar que o RF100, ao longo de 21 meses, apresentou por 6 meses uma performance abaixo do CDI e 3 meses de rentabilidade negativa. Ainda assim, apresentou juros real muito superior ao CDI. Na prática, não devemos olhar rentabilidades no curto prazo.

De olho no novo

Precisamos mudar a mentalidade, diria a cultura, de “olhar” o CDI como parâmetro de referência para renda fixa. Às vezes, nos surpreendemos quando olhamos a rentabilidade que um fundo apresentou superior a 100% da variação do CDI. No entanto, daqui por diante, pode não representar um retorno consistente nem como preservação do patrimônio dos investidores. Quando falamos em Previdência, o que se deve buscar não é a preservação de patrimônio e sim seu crescimento. Usar o CDI como referência pode ser um grande limitador para formar, consistentemente, uma reserva para o futuro. É exatamente esse o propósito do Unimed RF100C. Ser um fundo de previdência de renda fixa que foge do “lugar comum” do CDI. A proposta de gestão é entregar um fundo com uma ampla diversificação de investimentos em renda fixa. Os resultados, no longo prazo, provam

que estamos no caminho certo.

Luiz Sacchetto é administrador de empresas com mais de 30 anos de experiência em finanças. Já atuou em bancos e em empresas dos setores agrícola, farmacêutico, químico e de seguros. Atualmente é Gerente Nacional de Vendas do ramo Previdência na Seguros Unimed

como sempre esse blog sempre nos atualizando do mercado financeiro e segurador, muito bom contar com isso, Luiz mande mais novidades sobre a previdência, fale um pouco sobre os fundos de RF fechada.